Faktura walutowa to dokument księgowy, podobny do standardowej faktury VAT, z tym że wystawiana jest w obcej walucie. Faktura walutowa wystawiana jest przez przedsiębiorców, którzy dokonują płatności obcymi walutami.

Przedsiębiorcy mogą wystawiać faktury dokumentujące zawierane transakcje w obrocie krajowym, opiewające na wartości wyrażone w walucie innej niż waluta polska. Należy jednak pamiętać, że wynikająca z nich kwota podatku VAT musi być wyrażona w rodzimej walucie.

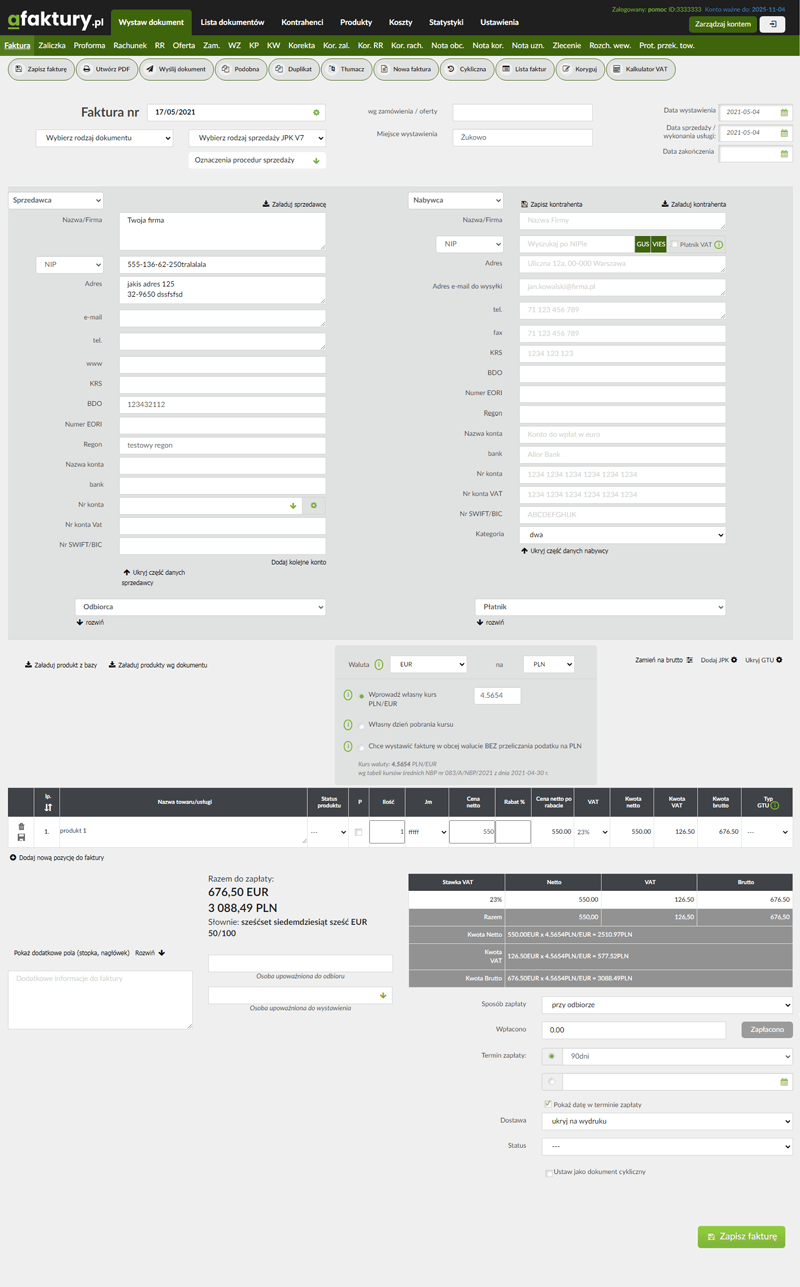

W prosty sposób można wystawić fakturę walutową w programie afaktury.pl, gdyż ten intuicyjny, przyjazny i prosty program posiada funkcję automatycznego przeliczania obcych walut i wylicza kwotę podatku VAT, zgodnie z przepisami, w polskiej walucie.

Przepisy podatkowe zezwalają na wystawianie faktur VAT w walutach obcych. Oznacza to, że prawie wszystkie kwoty zawarte w fakturze, takie jak cena jednostkowa netto i brutto, wartość netto i brutto, mogą być wyrażone w walucie innego kraju.

Jeżeli przedsiębiorca posiada kredyt walutowy na firmę lub płaci za usługi lub produkty w walucie obcej, bo tak jest dla niego korzystniej a kontrahent wyrazi na to zgodę, to nic nie stoi na przeszkodzie, aby w ten sposób rozliczyć transakcję.

Należy jednak pamiętać, że wartość podatku VAT musi być wykazana w złotych polskich, bez względu na to, w jakiej walucie faktura została wystawiona. W tym celu konieczne jest dokonanie stosownych przeliczeń.

Wystawiając fakturę VAT w obcej walucie podatnik musi znać zasady przeliczania walut obcych na złote polskie. Zostały one określone w treści ustawy o podatku od towarów i usług. Od 1 stycznia 2014 roku stosuje się średni kurs danej waluty, ogłoszony przez NBP, na ostatni dzień roboczy przed wydaniem towaru lub wykonaniem usługi.

W przypadku gdy dana transakcja jest dokumentowana fakturą VAT wystawioną we właściwym terminie, przeliczenia na złote dokonuje się według kursu średniego danej waluty obcej, ogłoszonego przez Narodowy Bank Polski, na ostatni dzień roboczy poprzedzający termin dostawy/wykonania usługi.

Podobne przeliczenia stosuje się w przypadku, gdy faktura zostanie wystawiona po terminie, podatnik zobowiązany jest do przeliczeń na złote polskie, przy zastosowaniu kursu średniego danej waluty obcej, ogłoszonego przez Narodowy Bank Polski, ale na ostatni dzień roboczy poprzedzający dzień powstania obowiązku podatkowego.

W związku z tym, że obowiązuje swoboda rozliczeń w walutach obcych między polskimi podmiotami, nie ma więc przeszkód w wystawianiu faktur dla odbiorców krajowych w walucie obcej.

Dokument taki powinien zawierać dane identyfikujące fakturę oraz strony transakcji:

W dwóch ostatnich przypadkach, o których mowa w art. 97 ust. 10 pkt 2 i 3 ustawy o VAT - numer ten zawiera dwuliterowy kod stosowany dla podatku od wartości dodanej właściwy dla danego państwa członkowskiego. Faktura walutowa powinna zawierać dane dotyczące dostawy oraz stawki i kwoty VAT, takie jak:

Należy tu przypomnieć jeszcze raz, że bez względu na to, w jakiej walucie określona jest kwota należności w fakturze, kwotę podatku VAT wykazuje się w polskich złotych.

Wycena faktury wyrażonej w walucie obcej Wycena bieżąca w ustawie o rachunkowości

Zasady przeliczania na złote polskie transakcji wyrażanych w walutach obcych reguluje art. 30 ust. 2 ustawy o rachunkowości. Na podstawie tego przepisu, należności i zobowiązania w walutach obcych wprowadza się do ksiąg po ich przeliczeniu według kursu średniego ogłoszonego dla danej waluty przez Narodowy Bank Polski (NBP) z dnia poprzedzającego dzień ich powstania, który pokrywa się najczęściej z dniem wystawienia faktury sprzedaży lub zakupu.

Przychody w walutach obcych przelicza się na złote polskie według średniego kursu walut obcych, ogłaszanego przez NBP z ostatniego dnia roboczego, poprzedzającego dzień uzyskania przychodu.

Za datę powstania przychodu uważa się dzień wydania rzeczy, zbycia prawa majątkowego lub wykonania usługi albo częściowego wykonania usługi.

Koszty poniesione w walutach obcych przelicza się na złote polskie według kursu średniego ogłaszanego przez NBP, z ostatniego dnia roboczego, poprzedzającego dzień poniesienia kosztu.

Przeliczenia podstawy opodatkowania dokonuje się z zastosowaniem kursu średniego danej waluty obcej ogłoszonego przez NBP, na ostatni dzień roboczy, poprzedzający dzień powstania obowiązku podatkowego.

Podatnik może jednak wybrać sposób przeliczania tych kwot na złote według ostatniego kursu wymiany opublikowanego przez Europejski Bank Centralny, na ostatni dzień, poprzedzający dzień powstania obowiązku podatkowego.

Stosując kurs wymiany walut Europejskiego Banku Centralnego należy waluty inne niż euro przeliczyć z zastosowaniem kursu wymiany każdej z nich względem euro.

Od 1 stycznia 2014 roku faktury walutowe przelicza się na złotówki po kursie walutowym, z dnia roboczego, poprzedzającego moment podatkowy w VAT. Będzie to dzień roboczy poprzedzający termin dostawy towaru lub wykonania usługi.

Dla celów podatku dochodowego różnice kursowe odnoszą się do kwot netto kosztu lub przychodu, natomiast przy ustalaniu różnic kursowych dla celów ustawy o rachunkowości uwzględniane są kwoty brutto, a więc łącznie z podatkiem VAT.

Różnice kursowe w części dotyczącej VAT naliczonego lub należnego, ujęte w księgach rachunkowych, nie stanowią kosztów lub przychodów uwzględnianych podatkowo.

Wyjątek stanowią podmioty, które ustalają różnice kursowe na podstawie przepisów o rachunkowości. W takim przypadku kosztem bądź przychodem będą różnice kursowe naliczone od całości czyli od kwoty brutto zobowiązania, łącznie z podatkiem VAT.

Oznacza to, że różnice ustalone dla celów rachunkowych będą również rozliczane w przychody i koszty podatkowe. Takie rozliczanie potwierdzają organy podatkowe.

Dla faktur walutowych wystawionych przed dostawą czyli faktur zaliczkowych albo faktur wystawionych nawet na 30 dni przed dostawą, właściwym kursem waluty do przeliczenia kwot na polskie złote, będzie kurs sprzed dnia wystawienia faktury. Nie będzie to kurs sprzed dnia dostawy, bo taki kurs nie jest znany na dzień wystawienia faktury.

W takim przypadku występują cztery sytuacje w trakcie sporządzania faktury walutowej:

Pierwsza prosta, kiedy to faktura walutowa jest wystawiona w tym samym dniu co wszystkie dostawy lub usługi. Wszystkie pozycje na tej fakturze należy przeliczyć na PLN po kursie sprzed tego dnia.

Druga bardziej skomplikowana, kiedy to faktura walutowa jest wystawiona w innym dniu niż wszystkie dostawy czy usługi. Wszystkie pozycje na tej fakturze należy przeliczyć po tym samym kursie i jest to kurs sprzed dnia dostawy lub wykonania usługi.

Trzecia najbardziej skomplikowana, kiedy to faktura walutowa gromadzi dostawy lub usługi z różnych dni. Poszczególne pozycje należy przeliczyć po kursie sprzed dnia realizacji dostaw czy usług, należy ją przeliczyć po tylu kursach walut, ile dat dostaw lub usług wystąpiło na tej fakturze.

Czwarta nietypowa, kiedy to faktura walutowa jest wystawiona przed realizacją dostawy lub wykonaniem usługi . Należy ją przeliczyć po kursie sprzed dnia wystawienia faktury, bo przyszły kurs nie jest znany na dzień wystawienia faktury.

Faktura walutowa to nic innego jak standardowa faktura VAT z kwotą transakcji w walucie obcej i kwotą podatku VAT w walucie polskiej. Jeżeli rozliczenie sprzedany towar z kontrahentem z Polski jest dokonane w walucie euro, wówczas obok należności wyrażonej w euro, musi koniecznie znaleźć się pozycja kwoty podatku przeliczonego na złotówki.

Przy fakturach walutowych należy również pamiętać o obowiązującej zasadzie przeliczania kwoty w walucie obcej na polskie złote. Polega to na tym, że kwoty wyrażone w walutach obcych, należy dla celów podatkowych przeliczyć według kursu średniego danej waluty obcej ogłoszonej przez NBP na ostatni dzień roboczy poprzedzający dzień powstania obowiązku podatkowego.

Faktura walutowa jest prosta do wystawiania i można się o tym przekonać używając programu afaktury.pl. Należy w odpowiedniej zakładce wypełnić po kolei wszystkie pola, a program automatycznie przeliczy odpowiednie kwoty w odpowiedniej walucie i pobierze ze strony NBP aktualny średni kurs waluty, zgodny z obowiązującymi przepisami.

Wystaw fakturę walutową