Faktura korygująca to dokument wystawiany przez przedsiębiorcę w celu poprawienia lub uaktualnienia danych z wcześniej wystawionej faktury VAT. Każdą fakturę błędnie sporządzoną zawsze można poprawić dokumentem, który wykaże wszystkie błędy w treści lub w danych zawartych w fakturze źródłowej.

Na takiej korekcie faktury wymagane są informacje jakiej faktury i z jakiego dnia dotyczy, w przypadku zwrotów jaka jest ilość, rodzaj i cena zwracanego towaru. Taką fakturę-korektę wystawia się zarówno w przypadku zwrotu towaru, jak i reklamacji lub błędów w zamówieniu.

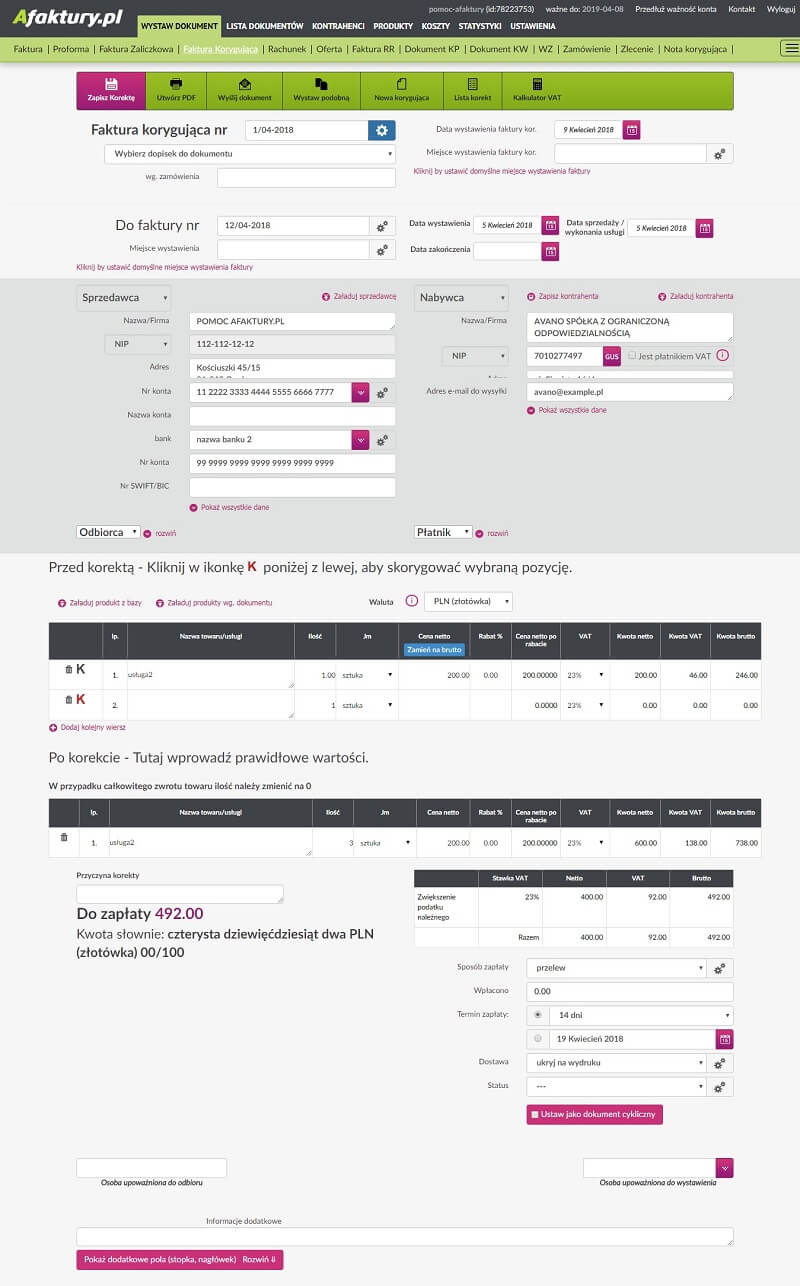

Korekty wszystkich błędów w fakturze VAT zawsze można dokonać przy pomocy afaktury.pl. Ten pomocny program do wystawiania dokumentów księgowych, również z powodzeniem ułatwi sporządzenie faktury korygującej.

Wystawi ją w dwóch egzemplarzach, z oznaczeniem „oryginał” i „kopia”.

Korekty faktur sporządza się wtedy, kiedy błędnie zostanie podana:

Faktury korygując wystawia się również wówczas, kiedy zaistnieją następujące zdarzenia:

Korekta faktury VAT musi zawierać informacje:

Dokument księgowy, który stanowi korektę faktury VAT, wystawiony jest w celu skorygowania błędnych informacji a także w celu poprawienia ilości towarów i usług w fakturze właściwej, a w niektórych przypadkach nawet całkowitego zwrotu wszystkich towarów lub rezygnacji z usług.

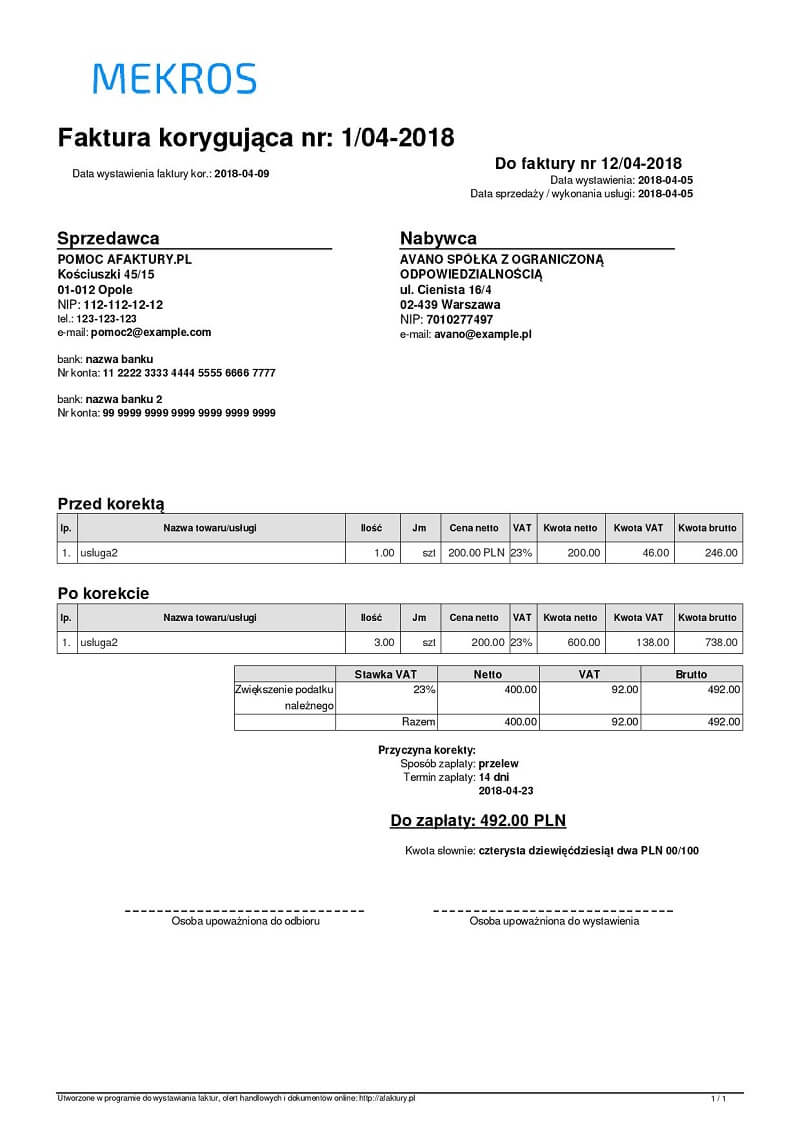

Faktura korygująca składa się w zasadzie z dwóch części. Pierwsza to informacja o tym wszystkim co zostało ujęte w fakturze VAT, a w drugiej wszystko to co jest do skorygowania i ulega zmianie. W ten sposób korekta jest czytelna.

Czy korekta faktury wymaga potwierdzenia od nabywcy?Każdy sprzedawca, a tym samym wystawca faktury korygującej, obowiązany jest posiadać potwierdzenie odbioru przez nabywcę. Nie dotyczy to: - eksportu towarów i usług - faktur wystawianych nabywcom na rzecz których dokonywana jest sprzedaż energii elektrycznej, gazu przewodowego, ciepła czy usług telekomunikacyjnych i radiokomunikacyjnych oraz usług polegających na dostawie wody z sieci i beczkowozami , odprowadzaniu i czyszczeniu ścieków, oczyszczaniu ulic, placów oraz usuwaniu nieczystości z nieruchomości, z wyjątkiem usług szalet publicznych.

Potwierdzenie odbioru korekty faktury, stanowi podstawę do obniżenia kwoty podatku należnego, w rozliczeniu za miesiąc, w którym sprzedawca otrzymał to potwierdzenie od nabywcy towarów i usług.

Nabywca towaru lub usługi, który otrzymał fakturę VAT lub fakturę korygującą, która zawierała pomyłki, a zwłaszcza danych adresowych, oznaczenia towaru lub usługi, wystawia notę korygującą.

Nota korygująca nie może zawierać pomyłek dotyczących ilości, wartości kwot netto, wartości kwot brutto, podatku i stawek podatku. Noty korygujące powinny zawierać w tytule nazwę: "NOTA KORYGUJĄCA".

Co zrobić, gdy oryginał faktury lub faktury korygującej ulegnie zniszczeniu albo zaginie?Na żądanie nabywcy, któremu zaginęła lub zniszczyła się jakakolwiek faktura, sprzedawca ponownie wystawia ten sam dokument księgowy, ale musi on zawierać w tytule również słowo "DUPLIKAT" oraz datę wystawienia duplikatu.

Czy można wystawić zbiorczą korektę faktury?Zbiorcza korekta faktur może być wystawiona i jest ona sumą wszystkich pojedynczych faktur korygujących. Skutki prawne takiej korekty będą takie same jak w przypadku wystawienia odrębnych faktur korygujących dla faktur VAT, wystawionych pierwotnie. Zbiorcza faktura korygująca powinna więc zawierać wszystkie elementy które zawiera zwykła faktura korygująca.

Jakie są konsekwencje podatkowe korekty faktur?Korekty podatku VAT zależą od tego, czy stwierdzają one podwyższenie podstawy opodatkowania lub kwoty podatku, czy też ich zmniejszenie.

W przypadku faktur korygujących, które podwyższają te kwoty, dokument należy ująć wstecznie. Inaczej jest kiedy podwyżka wynika z czynności występującej po dokonaniu pierwotnego naliczenia VAT, gdy rabat dla przykładu, udzielany jest automatycznie a korekta następuje jedynie w przypadku, gdyby klient nie spełnił warunków udzielonego rabatu.

W przypadku obniżek kwot podatku, ich ujęcie następować może na bieżąco. Jedyny warunek to otrzymanie potwierdzenia otrzymania faktury korygującej przez kontrahenta, jeszcze przed upływem terminu do złożenia deklaracji za dany okres rozliczeniowy.

Otrzymanie potwierdzenia przyjęcia przez kontrahenta korekty faktury po terminie złożenia deklaracji podatkowej za dany okres rozliczeniowy, uprawnia do uwzględnienia korekty faktury za okres rozliczeniowy, w którym potwierdzenie to uzyskano.

Potwierdzenie zwrotu jest możliwe przez wysłanie jednym listem poleconym, za potwierdzeniem odbioru, wielu faktur korygujących i nie jest niezbędne osobno dla każdej faktury korygującej.

Od początku 2014 roku zasada konieczności posiadania potwierdzenia odbioru korekty zmieni się w sposób korzystny dla sprzedawców o tyle, że potwierdzenie odbioru nie będzie konieczne, o ile sprzedawca podjął chociażby próbę dostarczenia korekty i potrafi to udowodnić.

Zasady wystawiania faktur od 1 stycznia 2014 roku w całości znajdują się w ustawie o VAT. Możliwe będzie również korygowanie deklaracji VAT w przypadku, gdy podatnik nie uzyska potwierdzenia doręczenia faktur korygujących.

Zgodnie z art. 29a ust. 13 ustawy o VAT podatnik, który udzielił rabatu albo stwierdził pomyłkę w kwocie podatku na fakturze i wystawi w związku z tym korektę faktury VAT aby obniżyć podstawę opodatkowania, będzie musiał uzyskać potwierdzenie odbioru faktury korygującej.

Nowe przepisy pozwalają jednak na odstępstwo od tej reguły i jak wynika z art. 29a ust. 15 pkt 4, podatnik może obniżyć podstawę opodatkowania, jeśli nie uzyskał potwierdzenia, ale udokumentuje próbę doręczenia faktury korygującej.

Jeżeli nabywca towaru lub usługobiorca wie, że transakcja została skorygowana i przebiegnie zgodnie z jej korektą, czego dowodem na przykład będzie skorygowanie podatku VAT po jego stronie, to jest podstawa do korekty podatku VAT przez sprzedawcę, który wysłał korektę nabywcy a nie otrzymał potwierdzenia.

Oznacza to, że podatnicy muszą przynajmniej spróbować dostarczyć fakturę korygującą do kontrahenta i potrafią to udokumentować, przedstawiając dowód nadania przesyłki poleconej. Nie zawsze trzeba mieć potwierdzenie odbioru, natomiast zawsze trzeba próbować je uzyskać, strony mają swobodę wyboru metody tego potwierdzenia.

Czy wystawia się korektę do faktury zaliczkowej?Dokonanie przez kontrahenta płatności w postaci zaliczki lub przedpłaty, na poczet przyszłych dostaw towarów lub świadczenia usług, co do zasady powoduje obowiązek wystawienia faktury zaliczkowej.

Jeżeli po wystawieniu faktury wystąpią zdarzenia mające wpływ na treść wystawionej faktury lub okaże się, że wystawiona faktura zawiera błędy, w takim przypadku wystawiana jest faktura korygującą.

Może zdarzyć się sytuacja, gdy po wpłaceniu zaliczki, jeszcze zanim dojdzie do realizacji zamówienia, nabywca zmieni zdanie i będzie chciał wydania innego towaru lub wykonania innej usługi. Sprzedawca zobowiązany będzie wówczas do wystawienia kolejnej faktury zaliczkowej zgodnie z nowym zamówieniem.

Najczęściej strony postanawiają, że zapłacona zaliczka nie zostanie fizycznie zwrócona. Jej rozliczenie nastąpi na poczet nowego zlecenia. Zatem w przypadku gdy kontrahent zrezygnuje z danego zamówienia i złoży dyspozycję o przeznaczenie uiszczonej wcześniej zaliczki na poczet innego zakupu, należy sporządzić fakturę korygującą na wystawioną wcześniej fakturę zaliczkową.

Jeżeli przed wydaniem towaru lub wykonaniem usługi otrzymano cześć lub całość należności, przedpłatę, zaliczkę, zadatek, ratę, to fakturę wystawia się nie później niż siódmego dnia od dnia, w którym otrzymano część lub całość należności od nabywcy. Fakturę korygującą wystawia się zawsze, gdy po wystawieniu faktury następuje zwrot zaliczki.

Jak sporządzić korektę faktury online, aby była zrozumiała?Program afaktury.pl poprowadzi krok po kroku przy sporządzaniu takiej faktury, wystarczy wejść na właściwą zakładkę i zacząć od wprowadzenia danych zamieszczonych na fakturze, którą korygujemy. Następnie wprowadzamy te same pozycje, ale już z uwzględnieniem korekty.

Aplikacja do łatwego i szybkiego fakturowania przeliczy automatycznie wszystkie wprowadzone dane, podsumuje i w zależności, czy wyliczona kwota po korekcie będzie na plus czy na minus, poprawiamy edycję do zapłaty na: „do zapłaty” lub „do zwrotu”.

Spróbuj za darmo bez rejestracji lub zarejestruj się, aby skorzystać z pełnej funkcjonalności.

Jeśli program afaktury.pl wymaga korekty, to czekamy na sugestie……. …….jeśli przedsiębiorca potrzebuje korekty faktury, to nie czekamy i pomagamy! :)