Faktura zaliczkowa to dokument, który należy wystawić w każdym przypadku, kiedy otrzymamy od kontrahenta zaliczkę, zadatek lub przedpłatę, na poczet przyszłej dostawy produktów, towarów czy usług. Należy ją również wystawić w przypadku otrzymania całej należności.

Afaktury.pl umożliwia, a wręcz nawet pomaga, aby w sposób prawidłowy wystawić dokument, który potwierdza otrzymanie zaliczki od kontrahenta, zgodnie z nowymi przepisami, które obowiązują od stycznia 2014 roku.

Przedpłata dokonana przez kontrahenta na poczet dostawy towarów lub usług jest z reguły zaliczkowa czyli nie obejmuje całej kwoty transakcji. Jeżeli suma kwot na fakturze lub fakturach zaliczkowych nie obejmuje kwoty całej transakcji, należy wystawić fakturę podsumowującą , która nazywa się fakturą końcową.

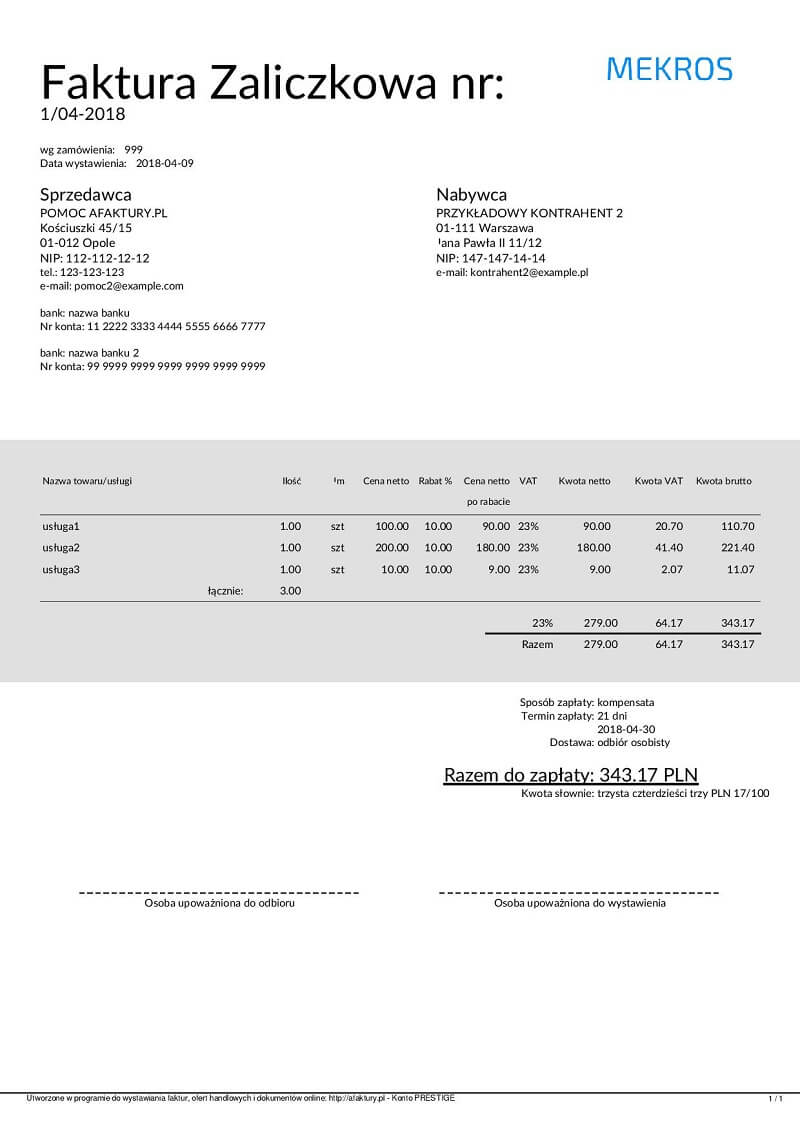

Oprócz standardowych danych, faktura końcowa powinna zawierać informacje o zaliczkach i pozostałej kwocie do zapłaty. W praktyce, aby taka faktura była czytelna, zawiera się na niej kwotę całej transakcji, a następnie kwoty poszczególnych zaliczek i numery faktur zaliczkowych dokumentujących je, a na końcu – kwoty pozostałe do uregulowania.

Faktury zaliczkowe wystawiane są również, gdy przedpłata czy zaliczka dotyczy całej kwoty transakcji pomiędzy kontrahentami. W takiej sytuacji nie już potrzeby wystawiania faktury końcowej, gdyż wszystkie częściowe faktury zostały, zgodnie z przepisami podatkowymi, zaksięgowane w dniu otrzymania płatności.

Ważne jest również to, że nie można ująć kilku zaliczek albo kilka przedpłat na jednej fakturze zaliczkowej.

Każda wpłata należności powoduje konieczność udokumentowania jej odrębnym dokumentem.

Przedsiębiorcy pobierają zaliczkę a czasem nawet kilka zaliczek, przed wykonaniem usługi lub dostarczeniem towaru w celu pokrycia kosztów związanych z realizacją usług, wytworzeniem produktu czy dostarczeniem towaru do odbiorcy. Jest to również forma zabezpieczenia transakcji.

To co powinna zawierać faktura zaliczkowa jest w serwisie afaktury.pl, korzystając z tego przyjaznego programu, wypełniając wszystkie pola krok po kroku, stworzy się prawidłowy dokument, który zawiera:

Nie ma obowiązku umieszczania na takiej fakturze informacji, że jest to „faktura zaliczkowa”.

Nie ma też obowiązku podpisu na takiej fakturze.

Fakturę zaliczkową wystawia się po otrzymaniu części lub całości kwoty od kontrahenta, w terminie nie później niż 15 dnia miesiąca następującego po miesiącu, w którym otrzymano zapłatę. Dokumentu nie można jednak wystawiać wcześniej niż na 30 dni przed otrzymaniem zaliczki czy całości zapłaty, przed wydaniem towaru lub wykonaniem usługi dla odbiorcy.

Termin wystawienia faktury dokumentującej otrzymanie zaliczki na poczet przyszłej dostawy jest taki sam jak na tradycyjnej fakturze VAT. Obowiązek podatkowy VAT powstaje z chwilą otrzymania płatności, a nie jak w przypadku faktury końcowej, w chwili wydania towaru lub wykonania usługi. Faktury zaliczkowe nie zwiększają przychodu i księgowane są dopiero po zakończeniu transakcji.

Nie każdy i nie w każdym przypadku wystawia fakturę zaliczkową korzystając z programu afaktury.pl. W tym wszechstronnym, dającym możliwość wystawienia każdej faktury, programie komputerowym nie będzie konieczności wystawiania faktur zaliczkowych w sytuacjach:

Faktura zaliczkowa różni się od faktury pro forma, którą przedsiębiorcy też wystawiają przed faktyczną transakcją. Różnica jest w momencie otrzymania zapłaty częściowej lub całkowitej. Proformę wystawia się przed płatnością, a fakturę zaliczkową sporządza się po otrzymaniu przedpłaty. Dokument, który stanowi w zasadzie ofertę handlową lub swego rodzaju wezwanie do zapłaty, nie ma znaczenia pod względem podatkowym, gdyż nie jest dokumentem księgowym.

Kiedy po wystawieniu faktury pro forma dla kontrahenta, dokona on płatności zaliczki, przedpłaty a nawet zapłaty całości, sprzedawca zobowiązany jest do wystawienia faktury VAT, w terminie 7 dni od dnia otrzymania płatności. Oczywiste również jest to, że sprzedawca zobowiązany jest do wykonania usługi lub wydania towaru.

Zaliczki są to kwoty należne, więc zgodnie z ustawą o podatku dochodowym od osób fizycznych, powinny być traktowane jako przychody z działalności gospodarczej. Powinny, ale nie są i stanowią wyjątku od tej reguły, gdyż mimo że dotyczą kwot należnych, nie stanowią przychodu.

Sposób rozliczania zaliczek, a tym samym faktur zaliczkowych, można rozpatrywać zarówno od strony wystawcy faktury czyli sprzedawcy, jak i odbiorcy tej faktury czyli nabywcy. Pierwszy z nich ma obowiązek zapłaty podatków związanych z przedpłatą, zaś drugi ma prawo do obniżenia podatków związanych z płatnością. Dotyczy to transakcji w ramach ich działalności gospodarczej.

Faktury zaliczkowe otrzymane przez przedsiębiorcę, w tym konkretnym przypadku, nie zwiększają jego przychodu, a to oznacza, że nie należy ich księgować. Dopiero po zaistnieniu zdarzenia, którego dotyczy faktura zaliczkowa, czyli zakończeniu transakcji, przedsiębiorca wystawia fakturę końcową i to ona jest podstawą do zaksięgowania zdarzenia oraz zaliczenia jej do przychodu z działalności gospodarczej.

Dla sprzedawcy towarów lub usług dokument potwierdzający otrzymanie zaliczki ewentualnie przedpłaty, jest kosztem podatkowym, czyli wydatkiem poniesionym w celu osiągnięcia przychodów lub zachowania źródeł tego przychodu, z wyjątkiem wydatków nie uznawanych przez ustawę za koszty podatkowe.

Przekazane środki pieniężne czyli zaliczki nie skutkują bezpośrednim uzyskaniem świadczenia w postaci usługi lub towaru. Zaliczka u podmiotu, który ją otrzymał, nie jest przychodem. Nie stanowi więc kosztu podatkowego u przedsiębiorcy, który ją zapłacił.

Zaliczki według ustawy o VAT są traktowane inaczej niż ustawa o podatku dochodowym, w przypadku pojawienia się przedpłaty, zaliczki, zadatku lub raty to obowiązek podatkowy VAT powstaje z chwilą otrzymania płatności. Jest to bardzo ważny wyjątek.

Przedsiębiorca, który otrzymał przedpłatę ma obowiązek wystawienia faktury zaliczkowej w ciągu 7 dni od otrzymania zaliczki, a tym samym rozliczenia podatku VAT. Wykazany w tej fakturze podatek VAT podlega rozliczeniu w dniu, w którym otrzymano zaliczkę czy przedpłatę.

Podobna zasada obowiązuje w przypadku prawa do odliczenia podatku VAT. Sprzedawca ma obowiązek rozliczyć VAT dotyczący zaliczki, stąd takie samo prawo ma nabywca do odliczenia podatku. Przedsiębiorca, który dokonał przedpłaty na poczet przyszłej dostawy towarów lub usług, powinien od kontrahenta otrzymać fakturę zaliczkową.

Cała kwota z faktury końcowej, wraz z wszystkimi wpłaconymi zaliczkami, stanowi przychód dla sprzedawcy i koszt dla nabywcy. Natomiast w przypadku VAT, obie strony transakcji rozliczają tylko tę część podatku VAT, który zawarty jest na fakturze końcowej i dotyczy nieuregulowanej części należności. Wynika to z tego, że faktury zaliczkowe nakazują rozliczenia VAT w momencie otrzymania zaliczki.

Każdy przedsiębiorca ma zatem pamiętać, aby nie rozliczyć ponownie podatku z zaliczek w związku z fakturą końcową. Z tego dokumentu rozliczamy tylko różnicę między kwotą ogółem do zapłaty a wpłaconymi ratami.

Dla podatku VAT nie ma to znaczenia ponieważ należy go rozliczyć niezależnie od tego na jaką kwotę opiewa faktura, również wtedy gdy jest to całość należnej kwoty do zapłaty. Rozliczymy wówczas VAT jednorazowo od całej transakcji.

Inaczej jest w wypadku rozpoznania momentu powstania przychodu lub kosztu. W związku z tym, że zaliczka nie jest podstawą do ujęcia wydatku w przychodach lub kosztach, taką podstawą jest dopiero faktyczne wykonanie usługi lub dostarczenia towaru. Przychód powstaje dopiero w momencie przypadającym na datę wykonania zamówienia.

Faktura zaliczkowa na całą kwotę należności powinna określać datę zakończenia dostawy towarów, produktów lub wykonania usług. Terminem rozliczenia jest wówczas data realizacji całej transakcji.

Przedsiębiorcy muszą zwracać szczególną uwagę na momenty powstania przychodów lub kosztów przy stosowaniu faktur zaliczkowych, szczególnie po pierwszym stycznia 2014 roku. Tym bardziej, że zapłata zaliczki może stanowić całość kwoty należnej za dostawę towarów czy usług.

Zaliczenie takiej faktury w koszty według daty otrzymania przez nabywcę, spowoduje zawyżenie kosztów podatkowych szczególnie, gdy dostawa miała miejsce w kolejnych okresach. To z kolei skutkuje zaliczką na podatek dochodowy i rodzi nieprawidłowości w rozliczeniu z fiskusem.

Serwis afaktury.pl pomoże, ułatwi, a nawet sprawi, że wystawimy dokument potwierdzający dokonanie wpłat kolejnych zaliczek, przedpłat czy nawet rat. Możliwość łatwego i szybkiego wglądu do wystawionych faktur, wyselekcjonowania ich w rozliczeniach z konkretnym odbiorcą, pozwoli mieć pełną kontrolę nad wszystkimi fakturami zaliczkowymi, które wcześniej zostały sporządzone.

Wystaw fakturę zaliczkową

Kontrola nad dokumentami potwierdzającymi kolejne wpłaty zaliczek daje 100% pewność, że rozliczenie podatków nastąpi w sposób prawidłowy, afaktury.pl sprawi, że rozliczenia z kontrahentami będą odbywać się sprawnie i w sposób kontrolowany, tym bardziej, że mogą być a nawet powinny być online.

Spróbuj za darmo bez rejestracji lub zarejestruj się, aby skorzystać z pełnej funkcjonalności.