Odwrotne obciążenie VAT to sprzedaż towarów przez podatnika VAT , który czynnie prowadzi działalność gospodarczą, a w konkretnych sytuacjach - nie rozlicza podatku należnego VAT ( tak jak zasadniczo wymaga tego ustawa o VAT). To nabywca ma obowiązek naliczenia VAT-u od takiej transakcji.

Jest to specyficzna sytuacja, gdyż do rozliczenia podatku zobligowany jest nabywca, a nie sprzedawca. Dotyczy transakcji handlowych w kraju, a także sprzedaży specyficznej grupy towarów i usług, zagranicznym kontrahentom. Nie ma znaczenia kraj pochodzenia kontrahenta.

Transakcja handlowa, przy odwrotnym obciążeniu podatkiem VAT, ma miejsce tylko wówczas, gdy kontrahentem jest inny podmiot gospodarczy – czynny podatnik VAT-u. Ważne jest również to, że przedmiotem takiej transakcji, nie może być towar podlegający zwolnieniu VAT. Odwrotne obciążenie stosowane jest w handlu towarami wskazanymi w załączniku numer 11 do ustawy o VAT.

Kogo dotyczy odwrotne obciążenie podatkiem VAT?Zgodnie z zapisem w art. 17 ust.1 pkt 7 ustawy o VAT - podatnikami odwrotnego obciążenia VAT są osoby prawne, jednostki organizacyjne niemające osobowości prawnej, oraz osoby fizyczne nabywające towary wymienione w załączniku nr 11 do ustawy. Muszą spełniać następujące warunki:

- Podatnicy dokonujący dostawy tych szczególnych towarów, nie są zwolnieni od podatku na podstawie art. 113 ust. 1 i 9 i nie korzystają ze zwolnienia z VAT do limitu 150.000 zł,

- Podatnicy będący nabywcami towarów wrażliwych, są zarejestrowani jako czynni podatnicy VAT

- Dostawy tych towarów nie są objęte zwolnieniem, od nabycia których, nie przysługiwało odliczenie VAT, przeznaczone na cele działalności zwolnionej z VAT.

Odwrotne obciążenie nie będzie mieć zastosowania w przypadku sprzedaży - na rzecz osób nieprowadzących działalności gospodarczej lub podatników zwolnionych z VAT.

Jak sporządzić fakturę VAT przy odwrotnym obciążeniu?

Serwis umożliwia łatwe i szybkie tworzenie:

- Kartotek kontrahentów, z możliwością przypisania dowolnej ilości oddziałów lub adresów dostawy towaru dla danego kontrahenta

- Produktów i kategorii produktów, tworząc bazę magazynową do jej prostego zarządzania

- Rabatów, form płatności, duplikatów

- Faktur według ofert

- Listy faktur do wglądu

- Faktur wystawianych w wielu językach (angielski, niemiecki, rosyjski)

- Automatyczne przeliczanie walut według kursu NBP

- Stawek podatku VAT, w przypadku ich zmian

- Statystyk i raportów

- Wzorów i szablonów, w różnych kolorach, dowolnie edytowane

- Wydruków list kontrahentów, faktur, rachunków, raportów

- Archiwizację wystawionych i wysłanych faktur

W sytuacji, gdy mamy do czynienia ze sprzedażą towarów, które podlegają odwrotnemu obciążeniu wystawiamy kontrahentowi (krajowemu lub zagranicznemu) standardową fakturę VAT – z odpowiednim dopiskiem. Kto korzysta z serwisu Afaktury.pl, szybko i bez problemu sporządzi ten dokument. Należy tylko w polu tekstowym: „Dodatkowe informacje do faktury” wpisać – FAKTURA Z ODWROTNYM OBCIĄŻENIEM.

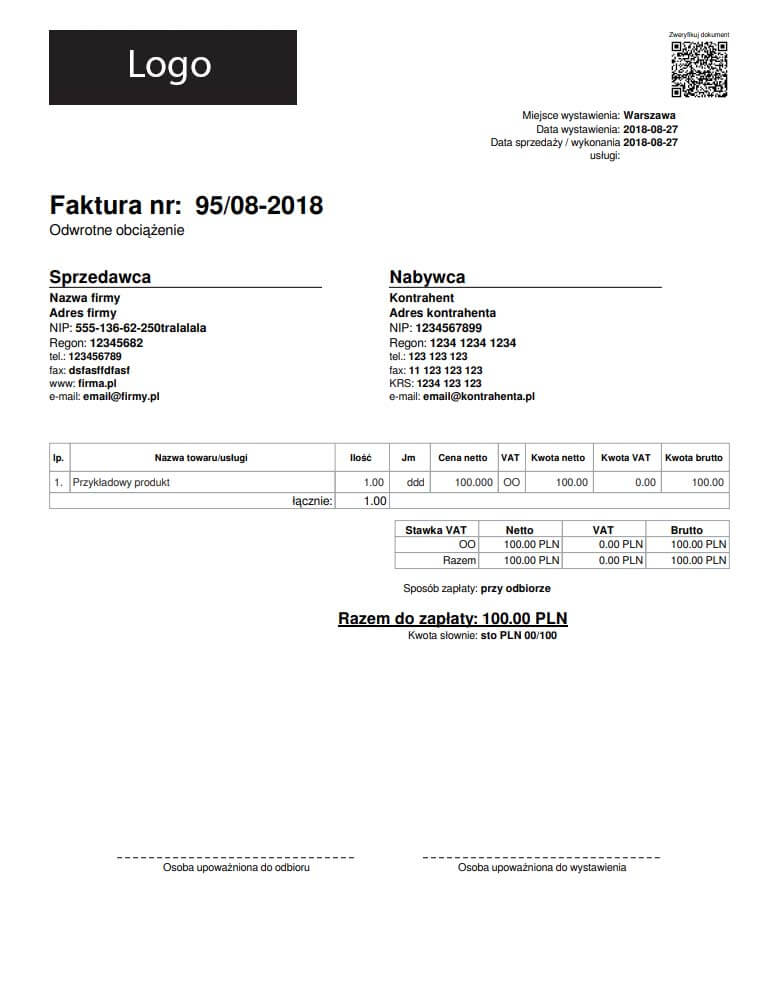

Pozostałe informacje na fakturze z odwrotnym obciążeniem VAT są podobne, jak na zwykłym dokumencie:

- Kolejny numer faktury VAT – można użyć dodatkowego oznaczenia np. „OO”

- Data i miejsce wystawienia, oraz data sprzedaży (wykonania usługi)

- Nazwa, adres sprzedawcy i nabywc, oraz numer NIP

- Nazwa towaru lub usługi

- Ilość, jednostka miary

- cena netto, stawka VAT, cena brutto

- Kwota netto, VAT, brutto do zapłaty

- Sposób zapłaty i termin

Pełny wykaz towarów znajduje się w załączniku nr 11 do ustawy o VAT - art. 17 ust. 1 pkt 4. Odwrócony VAT obowiązuje dla szczególnych (wrażliwych) towarów i należą do nich:

- wyroby stalowe, żelazostopy, pręty, druty,

- złom,

- odpady i surowce wtórne ze szkła, gumy, papieru

- metale szlachetne; srebro nieobrobione, złoto, platyna itp.,

- biżuteria i wyroby jubilerskie

- metale nieszlachetne,

- tablety, notebooki, laptopy.

- Procesory – elektroniczne układy scalone

- Telefony komórkowe

- Konsole do gier wideo

Schemat rozliczenia podatku VAT zakłada, że sprzedający czyli czynny płatnik podatku VAT (sprzedawca), płaci Skarbowi Państwa VAT należny, wynikający ze sprzedaży towarów lub usług. Jego wysokość zależy od ceny netto oraz stawki podatku VAT. Obowiązek zapłaty powstaje z chwilą dokonania dostawy towarów lub wykonania usługi.

Podatek naliczony to danina płacona przez właściciela firmy (nabywcę) z tytułu zakupionych towarów lub usług, związanych z prowadzoną działalnością gospodarczą. Zmniejszenie podatku należnego o podatek naliczony - z założenia miał zastąpić mechanizm opodatkowania marży, albo inaczej - podatku od wartości dodanej.

W powyższym schemacie obliczania podatku VAT, polegającym na pomniejszeniu VAT-u należnego o podatek naliczony, istotne miejsce zajmuje zarówno sprzedawca, jak i nabywca. W odwrotnym obciążeniu podatku VAT uczestniczy tylko nabywca. Wobec tego następuje istotne naruszenie jego konstrukcji.

Jak rozliczyć zakup i sprzedaż towaru objętego odwrotnym obciążeniem?Przedsiębiorca dokonujący zakupu towarów wrażliwych, które podlegają odwrotnemu obciążeniu podatkiem VAT, ma obowiązek samodzielnego jego rozliczenia. Wartość netto w deklaracji to wartość netto z faktury. Natomiast wartość VAT jest ujmowana zarówno w pozycji sprzedaży – jak i zakupu. Dlatego też cała transakcja jest neutralna (zbilansowana) dla nabywcy towarów lub usług.

Sposób opodatkowania sprzedaży towarów wymienionych w załączniku nr 11 zależy od tego, kto jest ich nabywcą. Czynnemu podatnikowi VAT należy zastosować procedurę odwrotnego obciążenia. Natomiast w pozostałych przypadkach należy naliczyć standardowo podatek VAT. Może więc być tak, że przy zakupie przedsiębiorca będzie samodzielnie rozliczał VAT, a przy sprzedaży wystawi fakturę z naliczonym 23% podatkiem VAT.

Równoczesna sprzedaż towarów objętych i nie objętych odwrotnym obciążeniem nie wymaga wystawienia dwóch odrębnych faktur. Wystarczy przy danych pozycjach towarowych z załącznika 11 do ustawy o VAT wskazać w opisie stawki “OO” lub wpisać “VAT rozlicza nabywca”. Kto korzysta z serwisu Afaktury.pl, szybko i bezbłędnie wystawi fakturę, jak również w prosty sposób wyodrębni na niej towary objęte odwróconym podatkiem VAT !

Podatnicy dokonujący sprzedaży towarów, wykazanych w załączniku numer 11 ustawy o podatku VAT, a dostawy tych towarów obejmują teren Polski, są zobowiązani do składania deklaracji VAT-27. Częstotliwość ich składania zależy od tego, jaki sposób rozliczania z fiskusem wybrał przedsiębiorca. Zbiorcze informacje w tej deklaracji mogą być składane miesięcznie lub kwartalnie, tylko elektronicznie.

Jak sporządzić korektę faktury i rozliczyć zaliczkę - w odwrotnym obciążeniu podatku VAT?Faktura korygująca wystawiana jest z aktualną datą, natomiast wszelkie poprawki rozliczane są wstecz. Odnoszą się do okresu, w którym powstał obowiązek podatkowy z tytułu danej transakcji, a został popełniony błąd w obliczeniach lub zapisie.

Otrzymana zaliczka na poczet dostawy towarów (również tych wrażliwych) musi zostać opodatkowana według tej samej zasady jaką stosuje się w rozliczeniu dostawy całościowej. Tak samo należy określić, czy są to towary objęte, czy też nie są objęte odwrotnym obciążeniem.

Jak sprawdzić czy nabywca jest czynnym podatnikiem VAT?Czynnego płatnika VAT można określić poprzez żądanie podpisywania stosownych oświadczeń lub wymagać przedłożenia potwierdzenia na druku VAT-5, w którym znajduje się informacja o rejestracji jako czynny podatnik VAT. Jednak są to sposoby mało wiarygodne, a informacje mogą być nieaktualne.

Portal Ministerstwa Finansów udostępnił usługę “Sprawdzanie statusu podmiotu w VAT”. Informację uzyskuje się natychmiast po podaniu numeru NIP kontrahenta. Wiadomo wówczas czy aktualne jest on czynnym płatnikiem VAT-u.

Wiarygodna informacja o tym, że nabywca towarów objętych odwrotnym obciążeniem VAT, jest czynnym płatnikiem, ma istotne konsekwencje prawne i finansowe. Może pomóc w przypadku, gdy planowana jest transakcja handlowa o dużej wartości.

W sytuacji kiedy okazuje się, że nabywca nie jest czynnym podatnikiem VAT, sprzedawca zobowiązany jest do naliczenia podatku VAT według normalnej stawki i odprowadzenia należnego podatku do urzędu skarbowego. Czyli stosując procedurę odwrotnego obciążenia przy sprzedaży, będzie stratny na tej transakcji. Przedsiębiorca musiałby naliczyć podatek VAT, za który nie otrzymałby zapłaty od nabywcy.

Czy są zmiany w 2017 roku dotyczące odwrotnego obciążenia VAT?Nowy rok to nowe przepisy w ustawie o podatku VAT. Znacznie rozszerzono zakres usług podlegających odwrotnemu obciążeniu VAT – dla podwykonawców budowlanych oraz niektóre rodzaje usług budowlanych. W załączniku nr 14 do art. 17 ust. 1 pkt 8 Ustawy o VAT znajduje się wykaz usług, dla których stosuje się odwrotne obciążenie VAT. Zawiera aż 48 pozycji!

Dlaczego wprowadzono odwrotne obciążenie VAT?Mechanizm odwróconego obciążenia stosowany jest już od dawna w Unii Europejskiej, w walce z oszustwami. Określony został „dyrektywą VAT” 2006/112/WE w 2006 roku, z zamkniętym katalogiem transakcji. W Polsce, szczególnie w ostatnich latach, także powiększa się lista towarów i usług, podlegających odwrotnemu obciążeniu VAT.

Odwrotne obciążenie VAT ma na celu ograniczyć tak zwaną karuzelę podatkową. Chodzi o łańcuch kilku, a nawet kilkunastu podmiotów, które tworzą pozory legalnych transakcji handlowych. Prawdziwym celem jest jednak wyłudzenie zwrotu podatku VAT, który nie został zapłacony we wcześniejszych etapach transakcji handlowych. Sprzedawane towary krążą między poszczególnymi podmiotami zaangażowanymi w ten proceder.

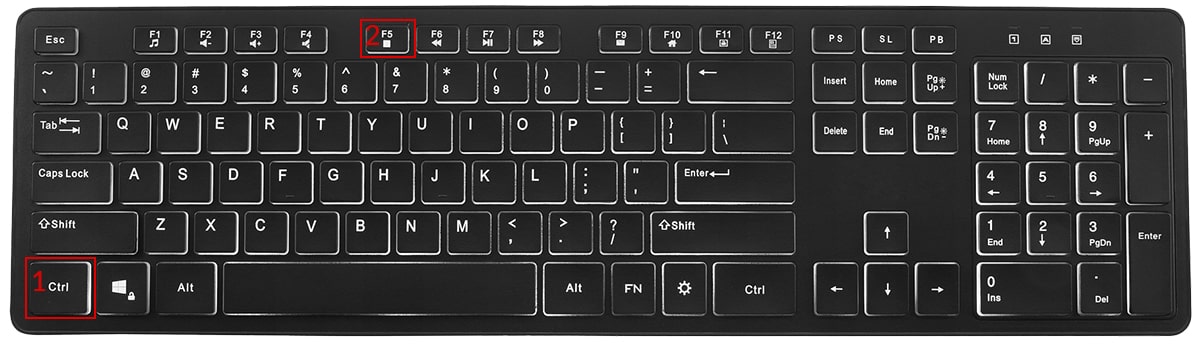

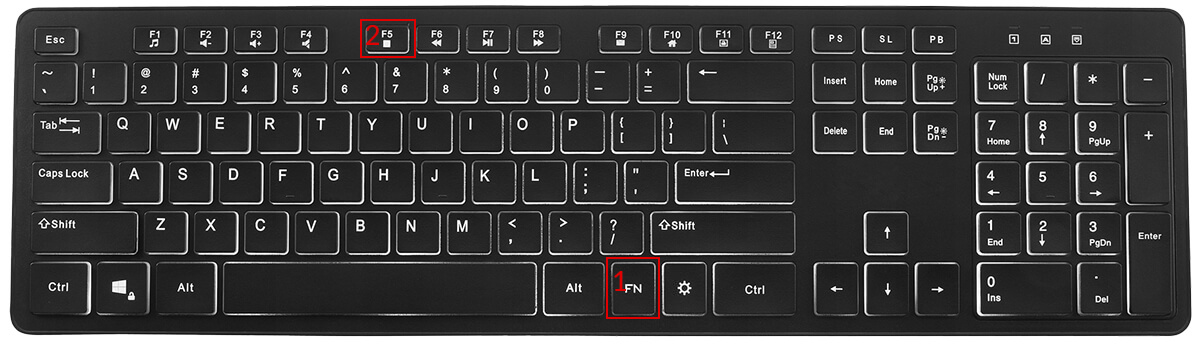

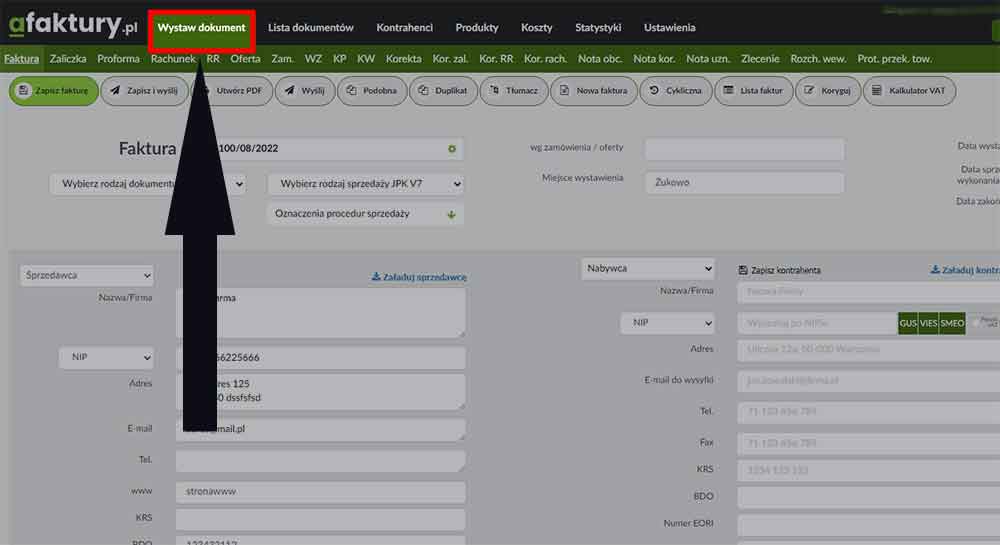

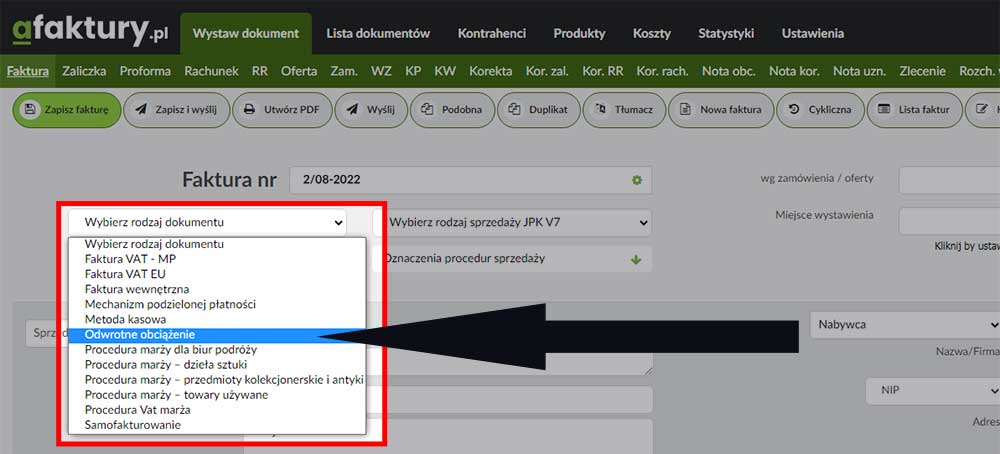

Jak wystawić fakturę z odwrotnym obciążeniem?

Aby wystawić dokument z odwrotnym obciążeniem należy wybrać zakładkę "Wystaw dokument".

Następnie należy wybrać dopisek do dokumentu, który znajduje się pod polem z numerem faktury.

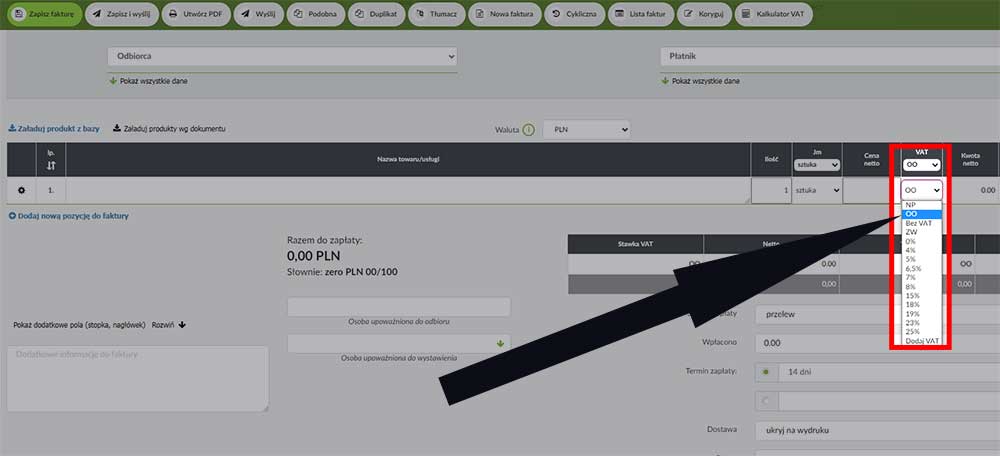

W tabeli z produktami, w kolumnie "VAT" należy wybrać opcję OO.

Pozostałe pola uzupełniamy tak jak w każdym innym dokumencie. Wydruk PDF dokumentu z odwrotnym obciążeniem będzie miał dopisek "odwrotne obciążenie" pod numerem faktury, oraz stawkę VAT OO w tabeli produktów.

Wystaw fakture OO

Zobacz korzyści

Archiwum dokumentów

Archiwum dokumentów Różne wzory faktury

Różne wzory faktury Tłumaczenia na 31 języków

Tłumaczenia na 31 języków Baza kontrahentów

Baza kontrahentów Multidruk faktury

Multidruk faktury Eksport / Import

Eksport / Import Kontrola płatności

Kontrola płatności Statystyki Raporty

Statystyki Raporty Kody QR

Kody QR Subkonta

Subkonta Zdjecia produktów

Zdjecia produktów Faktury cykliczne

Faktury cykliczne Faktury kosztowe

Faktury kosztowe Ewidencja sprzedaży

Ewidencja sprzedaży Windykacja faktur

Windykacja faktur Faktury walutowe

Faktury walutowe Płatności online

Płatności online Kp i KW

Kp i KW Oferta handlowa

Oferta handlowa Oddziały firm

Oddziały firm Kody GTU

Kody GTU Logo na fakturze

Logo na fakturze Kody EORI

Kody EORI Kalendarz

Kalendarz Pliki JPK

Pliki JPK Konwertowanie dokumentów

Konwertowanie dokumentów Inwentaryzacja

Inwentaryzacja Statusy dokumentów

Statusy dokumentów Historia wpłat

Historia wpłat Finansowanie faktur

Finansowanie faktur Wysyłka SMS

Wysyłka SMS Historia zmian dokumentu

Historia zmian dokumentu Konfiguracja e-maili

Konfiguracja e-maili  Zaciąganie danych z GUS

Zaciąganie danych z GUS Numeracja dokumentów

Numeracja dokumentów Weryfikacja kontrahenta

Weryfikacja kontrahenta Uwagi do dokumentów

Uwagi do dokumentów API Afaktury

API Afaktury Zamówienia

Zamówienia Bezpieczeństwo

Bezpieczeństwo Pieczęć graficzna

Pieczęć graficzna Wysyłka dokumentów

Wysyłka dokumentów

Pokaż wszystkie funkcje

Pokaż wszystkie funkcje